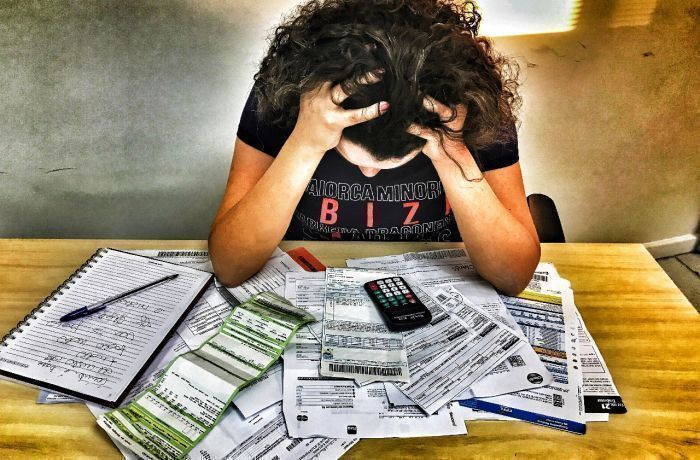

Famílias comprometem quase metade da renda com dívidas, enquanto custo elevado dos empréstimos reduz ritmo de concessões, aponta Banco Central

As famílias brasileiras enfrentam um cenário de maior aperto financeiro, marcado pelo avanço do endividamento e pela elevação do custo do crédito. Dados recentes do Banco Central indicam que as dívidas das famílias já equivalem a 49,3% da renda anual, enquanto o comprometimento mensal com o pagamento dessas obrigações chegou a 29,4%. Ao mesmo tempo, os juros do crédito livre para pessoas físicas atingiram 59,4% ao ano, fator que tem pesado de forma decisiva sobre a disposição para assumir novos empréstimos.

Endividamento no maior nível em quase dois anos

O patamar atual está entre os mais elevados desde o fim de 2022, período ainda influenciado pelos efeitos econômicos da pandemia de Covid-19. À época, o endividamento das famílias havia alcançado 49,4% da renda anual, percentual praticamente igual ao registrado agora. O indicador considera o conjunto das dívidas junto ao sistema financeiro, incluindo financiamentos, empréstimos pessoais, crédito consignado e uso do cartão de crédito.

Na prática, isso significa que quase metade de tudo o que as famílias ganham ao longo de um ano já está comprometida com obrigações financeiras. Ainda assim, o estoque total de crédito destinado às pessoas físicas continuou avançando.

Crédito às famílias segue alto, mas perde fôlego

Em novembro, o chamado crédito ampliado às famílias somou R$ 4,7 trilhões, o equivalente a 37,2% do Produto Interno Bruto (PIB). O dado mostra que muitos consumidores ainda recorrem ao crédito, seja para sustentar o consumo, seja para renegociar dívidas antigas, mesmo em um ambiente de juros elevados.

Esse crescimento, porém, vem desacelerando. O estoque total de crédito do Sistema Financeiro Nacional avançou 9,5% em 12 meses, abaixo do ritmo observado anteriormente, de 10,2%. A perda de velocidade reflete maior cautela tanto por parte dos consumidores quanto das empresas diante do encarecimento do dinheiro.

Empresas recorrem menos ao crédito bancário

Entre as companhias, a moderação é ainda mais evidente. O crédito ampliado às empresas atingiu R$ 6,8 trilhões, correspondente a 53,8% do PIB, mas praticamente ficou estável no mês. No acumulado de 12 meses, o avanço foi de 4,8%, impulsionado sobretudo pela emissão de títulos de dívida, sinal de que muitas empresas têm buscado alternativas fora do crédito bancário tradicional.

Concessões recuam com juros elevados

A retração do apetite por crédito aparece de forma clara no volume de novas concessões. Em novembro, os empréstimos efetivamente contratados somaram R$ 637,5 bilhões, queda de 6,6% em relação ao mês anterior. Mesmo após ajustes estatísticos, houve recuo tanto nas operações com famílias quanto com empresas, indicando menor demanda por novos financiamentos.

O principal entrave continua sendo o custo elevado dos empréstimos. A taxa média de juros das novas operações ficou em 31,9% ao ano. Para as famílias, a média foi ainda mais alta, de 37,0% ao ano. No crédito livre, que engloba modalidades como crédito pessoal e cartão de crédito, os juros chegaram a 59,4% ao ano, com aumentos mais acentuados no crédito não consignado e no parcelamento do cartão.

Inadimplência segue controlada, mas com pressão

Apesar do ambiente mais adverso, a inadimplência manteve relativa estabilidade no curto prazo. Os atrasos superiores a 90 dias corresponderam a 3,8% da carteira total de crédito, embora apresentem alta na comparação anual. No segmento de famílias com recursos livres, a inadimplência ficou em 6,3%, refletindo a pressão crescente sobre o orçamento dos consumidores.

O quadro traçado pelo Banco Central reforça que, embora o crédito ainda sustente parte da atividade econômica, o avanço do endividamento e os juros elevados tendem a limitar novas operações nos próximos meses.